Дата публикации: 26.11.2020

САМОЗАНЯТЫЙ ГРАЖДАНИН – ЧТО ГОВОРЯТ ЗАКОНЫ

Налог на профессиональный доход – это специальный налоговый режим для самозанятых граждан, который в качестве эксперимента ввели в Москве и ещё нескольких регионах в 2019 году, а в Омской области возможность стать самозанятым появилась с 1 января 2020 года. Предполагается, что действовать этот режим (и его базовые условия по ставкам, плательщикам и т.п.) будет до 2029 года. В качестве самозанятых в России уже зарегистрировалось больше миллиона человек и количество их постоянно увеличивается.

Регламентируют этот специальный налоговый режим два закона:

- Федеральный закон от 27 ноября 2018 г. № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход»;

- Федеральный закон от 27 ноября 2018 г. № 425-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Самозанятый гражданин - это плательщик налога на профессиональный доход. То есть, если вы вяжете на продажу шапки, выпекаете торты, сдаёте в аренду квартиру или проводите мастер-классы онлайн, но не зарегистрированы как плательщик налога на профессиональный доход или индивидуальный предприниматель – вы не самозанятый гражданин. А если вы ещё и не декларируете свой годовой доход, полученный от такой деятельности, по форме 3-НДФЛ и не платите с него налог по ставке 13%, то для государства вы человек, совершающий налоговое преступление.

Итак, согласно закону, профессиональный доход – это «доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества» (для интересующихся, это пункт 7 статьи 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Стать плательщиком налога можно добровольно. Налог на профессиональный доход (НПД), как и Упрощённая система налогообложения (УСН) или Единый сельскохозяйственный налог (ЕСХН) – это специальный, льготный налоговый режим, позволяющий сэкономить на уплате налогов, переход на которые с общей системы налогообложения является законным методом налоговой оптимизации (проще говоря – позволяет экономить). В случае с НПД – он освобождает физлиц от уплаты НДФЛ по ставке 13%.

Вместо 13% для доходов от самостоятельной деятельности установлены две налоговые ставки: 4% с доходов, полученных физлиц и 6% – от организаций и ИП.

Для впервые зарегистрировавшихся самозанятыми существует налоговый вычет, снижающий налоговую ставку по платежам от физлиц – 3%, от юрлиц и ИП – 4%. Этот вычет будет действовать, пока самозанятый не сэкономит 10 000 ₽ на налоговых платежах, а после этого ставка вернётся к базовым 4 и 6 %.

Вычет применяется автоматически и никаких заявлений писать не понадобится.

Важно, что 63% от уплаченного налога идёт в бюджет региона, где самозанятый встал на учет (в нашем случае – Омской области), а 37% – в Фонд обязательного медицинского страхования.

Закон не определяет работы и услуги, занимаясь которыми, можно стать самозанятым, но есть виды деятельности, при которых зарегистрироваться самозанятым нельзя:

- реализация подакцизных товаров (т.е. сигаретами и алкоголем торговать нельзя);

- реализация товаров, подлежащих обязательной маркировке (т.е торговать парфюмерией или шубами самозанятый не может);

- перепродажа товаров и имущественных прав, за исключением продажи имущества, использовавшегося для личных, домашних и подобных нужд (т. е. открыть магазин и продавать в нём, например, чехлы для смартфонов не получится);

- добыча и реализация полезных ископаемых (для этого существует отдельный налог - НДПИ);

- посредническая деятельность, продажа недвижимости и транспорта (риэлторам и автодилерам стать самозанятыми не получится, а вот если вы оказываете услугу по подбору автомобиля, то можно);

- услуги по доставке товаров с приёмом платежей в пользу других лиц (но работать курьером с кассовым аппаратом продавца и принимать с ним платежи – можно);

- сдача в аренду нежилой недвижимости (но квартиру или дом сдавать, зарегистрировавшись самозанятым, можно);

- деятельность нотариуса, адвоката, оценщика, арбитражного управляющего.

Ограничение по доходам самозанятого в месяц нет, но есть годовое – 2 400 000 ₽, после которого платить придётся по обычным правилам (для физлиц – это всё те же 13%).

Ежемесячных обязательных платежей не предусмотрено. Если нет было дохода, не надо и платить налог и подавать «нулевые» отчёты.

Самозанятым гражданин может быть параллельно своей основной работе. Правда законодатели наложили ограничения на оказание услуг своему бывшему работодателю (заказчику по договору гражданско-правового характера) – если договор был расторгнут меньше двух лет назад, услуги самозанятый им оказывать не сможет. Это сделано для того, чтобы не работодатели не увольняли работников, работая с ними как с самозанятыми, уклоняясь тем самым от уплаты налогов.

Единственной категорией граждан России, на которых накладываются ограничения, стали госслужащие. Они тоже могут зарегистрироваться как самозанятые, но только для одного вида деятельности – сдачи в аренду жилых помещений.

Стать самозанятым можно уже в 14 лет, но до наступления 18 лет понадобится письменное согласие родителей или опекунов. Стать самозанятыми могут и пенсионеры. И как официально утверждают налоговые органы, статус налогоплательщика налога на профессиональный доход не накладывает ограничения на получение льгот и компенсаций.

Граждане стран, входящих в Евразийский экономический союз (а это у нас Армения, Белоруссия, Казахстан и Киргизия), также как и россияне, могут перейти на режим НПД.

Зарегистрироваться самозанятым может как физическое лицо, так и ИП, то есть индивидуальный предприниматель может осуществлять свою деятельность и как самозанятый гражданин и как ИП. Но нужно учесть важный момент – если ИП уже использует специальные налоговые режимы (УСН или ЕСХН), то для того, чтобы стать самозанятым, нужно написать заявление об отказе от этих режимов налогообложения (В тех случаях, когда ИП использует общую систему налогообложения, заявление не понадобится).

Статусы ИП и самозанятого гражданина близки, но у индивидуального предпринимателя больше возможностей для ведения бизнеса:

- более высокий предел годового дохода (2,4 млн. ₽ для плательщиков НПД, 150 млн. ₽ для УСН и 60 млн. ₽ для ПСН);

- можно нанимать работников по трудовым договорам;

- нет ограничений на реализацию товаров, оказание работ и услуг.

Но самозанятым не нужно приобретать кассовые аппараты, подключаться к специализированным системам. Нет у самозанятых и обязательных взносов на пенсионное страхование.

Уплата взносов на пенсионное страхование для самозанятых не обязательна, но возможна. Страховой стаж для пенсии начисляется только тем самозанятым, которые платят за себя взносы. Для получения в будущем страховой пенсии надо подать заявление в пенсионный фонд (это можно сделать в приложении «Мой налог») и до конца года внести сумму, аналогичную уплачиваемой ИП – индивидуальные предприниматели на своё пенсионное страхование перечисляют 32 448 рублей (за полный 2020 год) плюс 1% с дохода свыше 300 000 рублей.

29 сентября 2020 г. вышло Постановление Правительства России № 1563 «О внесении изменений в государственную программу Российской Федерации «Экономическое развитие и инновационная экономика» которое приравняло в вопросе получения льгот самозанятых граждан с другими представителями малого бизнеса. Чтобы получить льготы, нужно обратиться в центр «Мой бизнес» (мойбизнес-55.рф) и получить информационную и финансовую помощь:

- бесплатные консультации по бизнесу, маркетингу, налогам, финансам и праву;

- льготная аренда офисов и рабочих мест;

- проведение бесплатных обучающих мероприятий (семинаров, форумов, и других, в разных форматах);

- помощь в создании бизнес-планов;

- оказание финансовой поддержки (льготные кредиты до 1 млн рублей)

Подтвердить, что гражданин является самозанятым, могут справки по формам КНД 1122035 (Справка о постановке на учет (снятии с учета) физического лица в качестве налогоплательщика налога на профессиональный доход) и КНД 1122036 (Справка о состоянии расчетов (доходах) по налогу на профессиональный доход). Получить их можно в электронном виде в приложении «Мой налог» или личном кабинете на сайте ФНС.

САМОЗАНЯТЫЙ ГРАЖДАНИН – РЕГИСТРАЦИЯ

Для того, чтобы зарегистрироваться в качестве самозанятого гражданина необходимо соблюсти несколько условий.

Для начала необходимо определиться с регионом, в котором регистрируется самозанятый. Дело в том, что регистрация по месту жительства и регистрация плательщиком НПД не связаны. Можно быть зарегистрированным, например, в Алтайском крае, а услуги оказывать в Омске. В этом случае регион плательщика – Омск.

Кстати, в России уже не осталось регионов, в которых нельзя зарегистрироваться в качестве самозанятого. Последней стала Ингушетия, в которой стать самозанятым стало возможным начиная с 19 октября 2020 года.

Чтобы встать на учёт в качестве плательщика налога на профессиональный доход, надо пройти регистрацию, воспользовавшись одним из способов:

- через приложение «Мой налог»;

- через личный кабинет налогоплательщика;

- через кредитные организации, осуществляющие информационный обмен с ФНС России.

17 банков помогают своим клиентам зарегистрироваться плательщиками НПД:

|

Банки, с помощью которых можно зарегистрироваться в качестве самозанятого |

Сайт партнера с информацией о проекте |

|

АО «Альфа-Банк» |

|

|

ПАО «Сбербанк России» |

|

|

ПАО «АК БАРС» банк |

|

|

АО «Киви банк» |

|

|

Банк «КУБ» (АО) |

|

|

Инвестиционный банк «Веста» (ООО) |

|

|

НКО «МОНЕТА» (ООО) |

|

|

ПАО «Банк ВТБ» |

|

|

ООО «Банк 131» |

|

|

ПАО «МТС-Банк» |

|

|

ПАО «Совкомбанк» |

|

|

ПАО «ТрансКапиталБанк» |

|

|

АО «ТИНЬКОФФ БАНК» |

|

|

Новосибирский социальный коммерческий банк «Левобережный» (ПАО) |

|

|

ООО Коммерческий банк «ФИНТЕХ» |

|

|

ПАО СКБ-банк |

|

|

АО «КС БАНК» |

Интерфейс сервисов и приложений у каждого банка свой, может отличаться перечень оказываемых услуг и их стоимость. Тут всё зависит от личных предпочтений и опыта взаимодействия с конкретными банками.

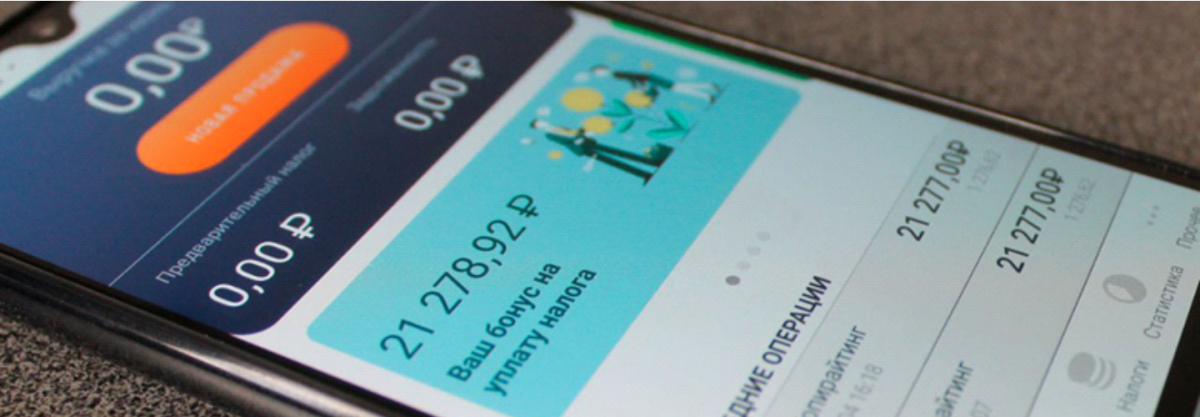

Для регистрации самозанятым и дальнейшей работы – выставления счетов, контроля за полученными доходами, получения справок, было разработано специальное приложение «Мой налог». «Мой налог» доступен для скачивания в App Store и Google Play, есть и веб-кабинет «Мой налог», которым можно пользоваться если нет смартфона:

При регистрации самозанятым через «Мой налог» будущему плательщику НПД предлагается три варианта: по паспорту, через личный кабинет или портал gosuslugi.ru. Регистрация пошаговая, а интерфейс приложения достаточно простой и лаконичный. Никакой госпошлины не взимается, заявление рассматривают до 6 календарных дней, а о результатах регистрации вы получите СМС на свой телефон.

Работать в приложении также несложно. Так для того, чтобы отразить полученный доход в приложении необходимо проделать несколько действий (их совершать лучше после того, как получены деньги от клиента):

- заходите в приложение «Мой налог» или личный кабинет на сайте ФНС;

- нажимаете на кнопку «Новая продажа»;

- вводите дату продажи;

- указываете, за что получили деньги – «Наименование товара/услуги»;

- вводите полученную сумму – «Стоимость»;

- указываете, от кого получены деньги (ФИО физического лица, ИНН и наименование организации или ИП);

- нажимаете кнопку «Выдать чек» и чек сформирован;

- отправляете клиенту чек.

В приложении будет начислен налог, самостоятельно считать и сдавать отчеты не понадобится. Большинство действий в приложении автоматизированы. Так, когда налог будет начислен, в приложении появится напоминание о сроке уплаты. Но если не заплатить налог до 25 числа следующего месяца, он превращается в задолженность (о наличии задолженности также появляется уведомление в приложении) и оплачивать налог придется уже с учетом пени.

Возможность исправления ошибок также предусмотрена – есть возможность удалить платеж как в мобильном приложении «Мой налог», так и в личном кабинете самозанятого на сайте ФНС. Для этого нужно выбрать одну из причин: «Чек сформирован ошибочно» (если сумма введена неверно) и «Возврат средств» (если сделка была аннулирована).

Налоговая отменит чек, пересчитает сумму дохода и налоги, что сразу же отобразится в приложении.