Дата публикации: 29.06.2021

В первой статье цикла разберемся, кто платит подоходный налог, что такое налоговые вычеты и каких видов они бывают, а также подробно расскажем о стандартных налоговых вычетах.

Рядовые граждане (физические лица) платят в России государству четыре налога: на доходы, на имущество, на землю, на транспорт. Это прямые налоги. Есть ещё косвенные — налог на добавленную стоимость и акцизы. Они включены в цену товара и фактически оплачиваются покупателями, хотя в казну их перечисляют продавцы или производители товара. В нашем цикле материалов мы остановимся на подоходном налоге, хотя и другие «личные» налоги могут быть уменьшены за счет использования льгот и вычетов.

Кто платит НДФЛ?

Налог на доходы физических лиц платят все налоговые резиденты, т. е. люди, проживающие в России больше 183 дней в году, а также некоторые нерезиденты. Ставка налога для резидентов составляет 13%. Исключение: если вы по рекламной акции выиграли дорогой приз, например, электросамокат — с него вы должны заплатить 35% НДФЛ.

С зарплаты сотрудников подоходный налог платит их работодатель. С других доходов человек должен платить НДФЛ самостоятельно, отчитываясь в налоговой о своих доходах не позднее чем до 30 апреля следующего года.

Что, помимо зарплаты, облагается НДФЛ?

- Доходы от аренды вашего имущества (например, от сдачи квартиры)

- Доходы от продажи имущества, которым вы владели менее трёх лет (например, вы продали машину или айфон дороже, чем купили).

- Доходы от продажи квартиры, которой вы владели менее пяти лет (есть исключения)

- Квартиры, машины, акции, которые вы получили в подарок не от близкого родственника

- Выигрыш в лотерею или найденный клад

- Доходы наследников авторских прав

- Доходы от источников, находящихся за границей (например, если вы владеете акциями Tesla и получили с них доход)

- Проценты по вкладам свыше 1 млн рублей в российских банках, купонный доход по облигациям

Что не облагается НДФЛ? Различные государственные выплаты, пособия, стипендии; наследство (кроме авторских прав); благотворительная помощь; деньги от продажи имущества, которым вы владели больше трёх лет; доходы от продажи дачного урожая и дикоросов.

Что такое налоговые вычеты и кто их может получить?

По определению налоговой службы, налоговый вычет — это сумма, которая уменьшает размер дохода (так называемую налогооблагаемую базу), с которого уплачивается налог. То есть сумма, с которой государство разрешает не платить НДФЛ. В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д.

Получить налоговый вычет может только тот, кто платит НДФЛ по ставке 13%. Если вы самозанятый и платите налог в 4% со своих доходов, вычеты вам не положены. Вычеты также не дадут пенсионерам, студентам, безработным, женщинам во время декретного отпуска: они не платят НДФЛ.

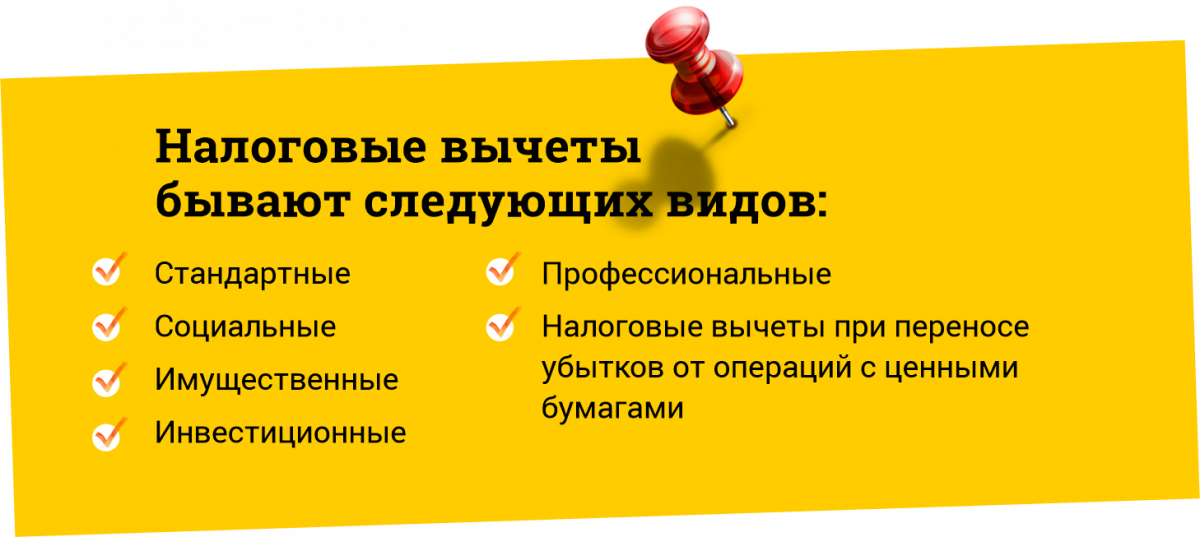

Какие бывают налоговые вычеты?

В материалах нашего цикла мы более подробно разберем доступные широкому кругу лиц вычеты: стандартные, социальные, имущественные и инвестиционные налоговые вычеты. Про более специализированные вычеты: профессиональные и налоговые вычеты при переносе убытков вы можете прочитать на сайте налоговой службы.

Как можно получить налоговый вычет?

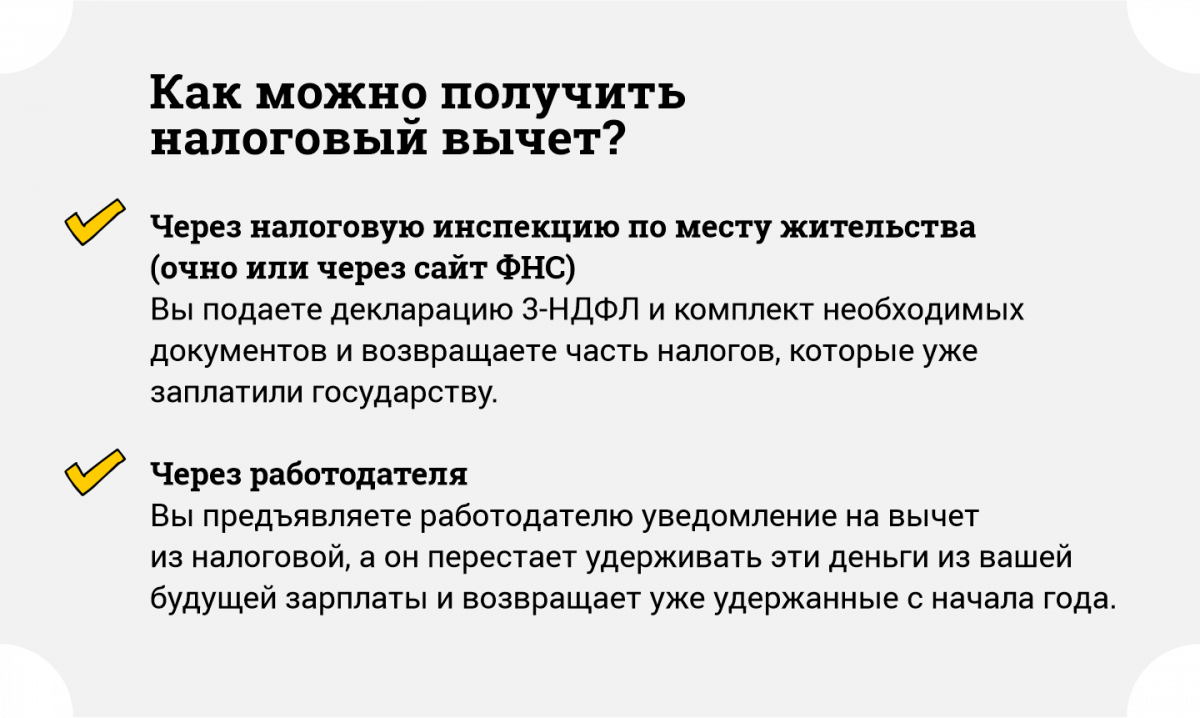

Вычет через налоговую предоставляется по окончании налогового периода (календарного года), вычет через работодателя — до окончания налогового периода. Например, если вы оплатили учебу в автошколе в 2021 году, то через работодателя вы можете оформить вычет в этом же году, а через налоговую только после 1 января 2022 года.

Оба способа требуют сбора подтверждающих документов и оформления справки 2-НДФЛ. Разница в том, что при получении через налоговую вы заполняете декларацию 3-НДФЛ, при получении через работодателя декларация заменяется уведомлением из налоговой.

Налоговая берет у граждан копии документов, но в некоторых случаях может попросить предъявить и оригиналы.

Если вы хотите оформить вычет через налоговую, то для оформления декларации 3-НДФЛ вам понадобится справка 2-НДФЛ за соответствующий год. Эти документы вместе с документами, подтверждающими ваше право на вычет, вы подаете в налоговую инспекцию по месту жительства (очно или через сайт ФНС).

Если вы хотите оформить вычет через работодателя, то сначала вам также необходимо обратиться в налоговую с заявлением о получении вычета (очно или через сайт ФНС). Для написания заявления понадобится справка 2-НДФЛ. К заявлению необходимо приложить копии документов, подтверждающих ваше право на вычет. Налоговая проверяет документы и выдает вам уведомление о праве на налоговый вычет, которое вы несёте в бухгалтерию.

Сроки получения налоговых вычетов сильно отличаются. Если вы подаете заявление на вычет в налоговую, то она до трёх месяцев может проводить камеральную проверку вашей декларации 3-НДФЛ, а потом ещё месяц возвращать налоги. То есть, максимальный срок получения такого вычета — 4 месяца. Исключением являются имущественные и инвестиционные вычеты, заявление на которые вы подали через сайт ФНС. Его рассматривают месяц, а деньги перечисляют в течение 15 дней. В случае получения вычета через работодателя, налоговая должна за 30 дней проверить ваши документы и выдать уведомление. Вы приносите уведомление в бухгалтерию, пишите заявление и с этого месяца работодатель перестает удерживать с вас подоходный налог.

Подать заявление на социальные налоговые вычеты можно в течение трёх лет с того года, как оплатили расходы. Временных ограничений для получения вычета за покупку жилья или уплату ипотечных процентов нет. Вы можете оформить вычет на квартиру, которую купили хоть семь, хоть десять лет назад.

Однако надо помнить, что подоходный налог возвращается за конкретный год. Если вы хотите получить вычет за расходы 2019 года, то деньги вам вернут только из НДФЛ, уплаченного в 2019 году. Если, например, в 2019 году вы не работали и не платили НДФЛ, а сейчас работаете, вычет вам не дадут.

В один год вы можете получать любые положенные вам вычеты в любом порядке. Но при этом надо учесть, что социальные вычеты не переносятся на следующий год, а имущественные — переносятся. Поэтому, если вы решили за год получить несколько вычетов, нужно определиться с их очередностью: сначала социальные, потом имущественные.

Теперь, когда мы познакомились с общей информацией о налоговых вычетах, перейдем к рассмотрению их конкретных видов.

Стандартные налоговые вычеты

Бывают двух видов: на налогоплательщика и на ребёнка (более распространённые).

По 3000 рублей налогового вычета в месяц получают ликвидаторы аварии на Чернобыльской АЭС, лица, пострадавшие от радиоактивных аварий и испытаний ядерного оружия, военнослужащие, получившие в ходе службы инвалидность. Это позволяет им сэкономить 4680 рублей в год на оплате НДФЛ. По 500 рублей налогового вычета в месяц получают инвалиды, ветераны ВОВ и Афганистана, родственники погибших военнослужащих, доноры костного мозга. Это позволяет им сэкономить 780 рублей в год на оплате НДФЛ.

Вычет полагается каждому родителю, а если у ребёнка один родитель, то ему можно оформить вычет в двойном размере.

Размер вычета зависит от нескольких факторов: на какого ребёнка по счету предоставляется вычет (первого, второго, третьего), является ли ребенок инвалидом и является ли родитель единственным для ребёнка.

На первого и второго ребёнка дают вычет 1400 рублей в месяц, это позволяет сэкономить на уплате НДФЛ 182 рубля в месяц. Третий и каждый следующий ребёнок освобождают от налога еще 3000 рублей дохода в месяц — это приносит по 390 рублей в месяц.

Стандартный вычет на ребёнка-инвалида I и II группы- 12 000 рублей в месяц. Он суммируется с обычным детским вычетом. В итоге, получается, что если ребёнок-инвалид родился первым или вторым, родитель в месяц может не платить 1742 рублей подоходного налога. Если родился третьим, четвертым и т. д. — родитель получает 1950 рублей.

Стандартный вычет на ребёнка начисляется ежемесячно, но имеет лимит. Он предоставляется только до того месяца, когда ваш общий годовой доход не достигнет 350 тысяч рублей. Например, если ваша зарплата 70 тысяч в месяц, вычет вы будете получать только за первые пять месяцев года, а с июня по декабрь уже не будете. С нового календарного года отсчет начнется заново.

Вычеты на разных детей суммируются. Например, если в семье трое детей каждый их родитель будет получать по три вычета.

Для оформления вычета на ребёнка нужно написать заявление и принести в бухгалтерию свидетельство о рождении. Дополнительно могут понадобиться справки об инвалидности, обучении на очном отделении, свидетельство о смерти супруга либо (для матери-одиночки) справка по форме 25 о рождении ребёнка и копия страницы паспорта о семейном положении, чтобы подтвердить, что мать не замужем.

Если по каким-то причинам вы не получили вычет на ребёнка на работе, то вы можете обратиться в свою налоговую и вернуть деньги за последние три года.

В следующей части цикла «Трамплин» расскажет о социальных налоговых вычетах: на лечение, образование, благотворительность и других.

Через интернет

Банковской картой или другими способами онлайн

Через банк

Распечатать квитанцию и оплатить в любом банке

Скачайте и распечатайте квитанцию, заполнте необходимые поля и оплатите ее в любом банке

Пожертвование осуществляется на условиях публичной оферты

распечатать квитанциюПочему нужно поддерживать «Трамплин»

Все платежи осуществляются через Альфа-банк