Дата публикации: 21.07.2021

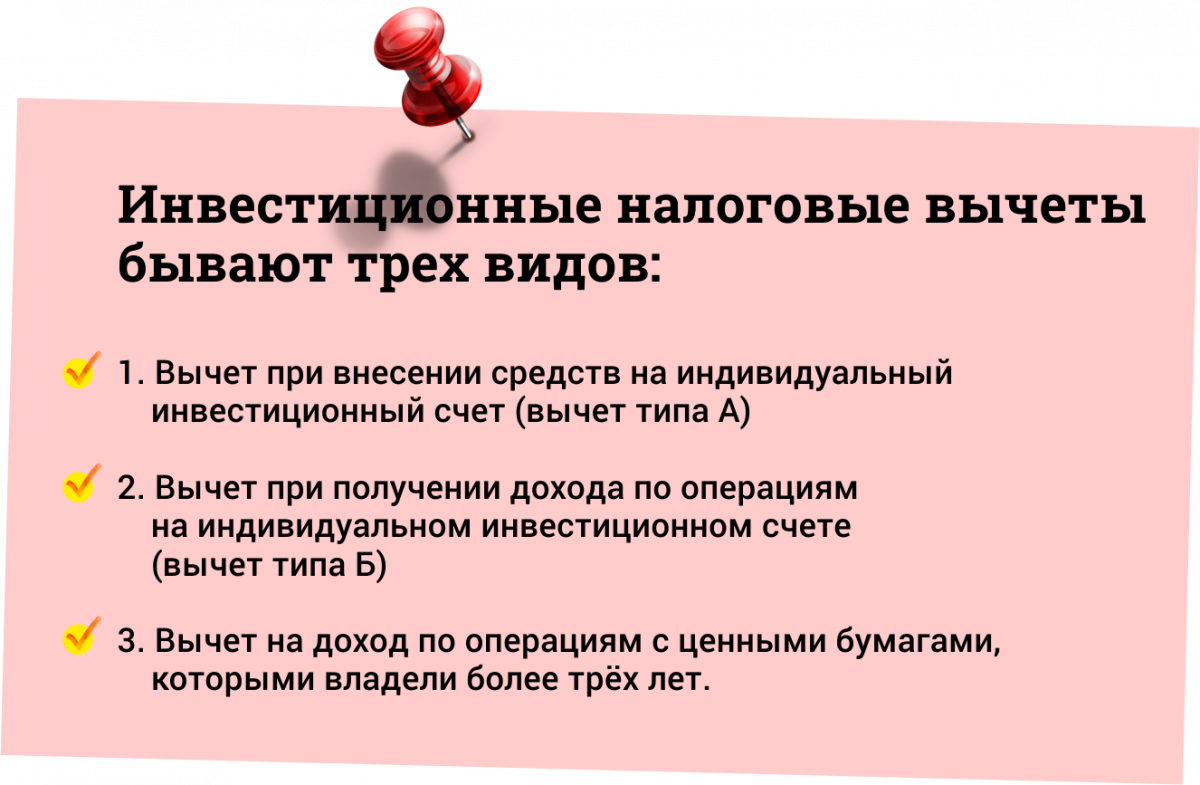

В цикле «Все о налоговых вычетах» «Трамплин» уже рассказывал читателям, что такое налоговые вычеты, разбирал стандартные, социальные и имущественные налоговые вычеты. Сегодня в завершающей части цикла мы подробно рассмотрим инвестиционные налоговые вычеты. Российское государство заинтересовано в том, чтобы граждане занимались инвестированием на фондовом рынке. Поэтому оно готово повышать прибыль частных инвесторов на 13% через механизм инвестиционного налогового вычета.

Первые два вычета касаются индивидуальных инвестиционных счетов (ИИС) гражданина, третий — других брокерских счетов.

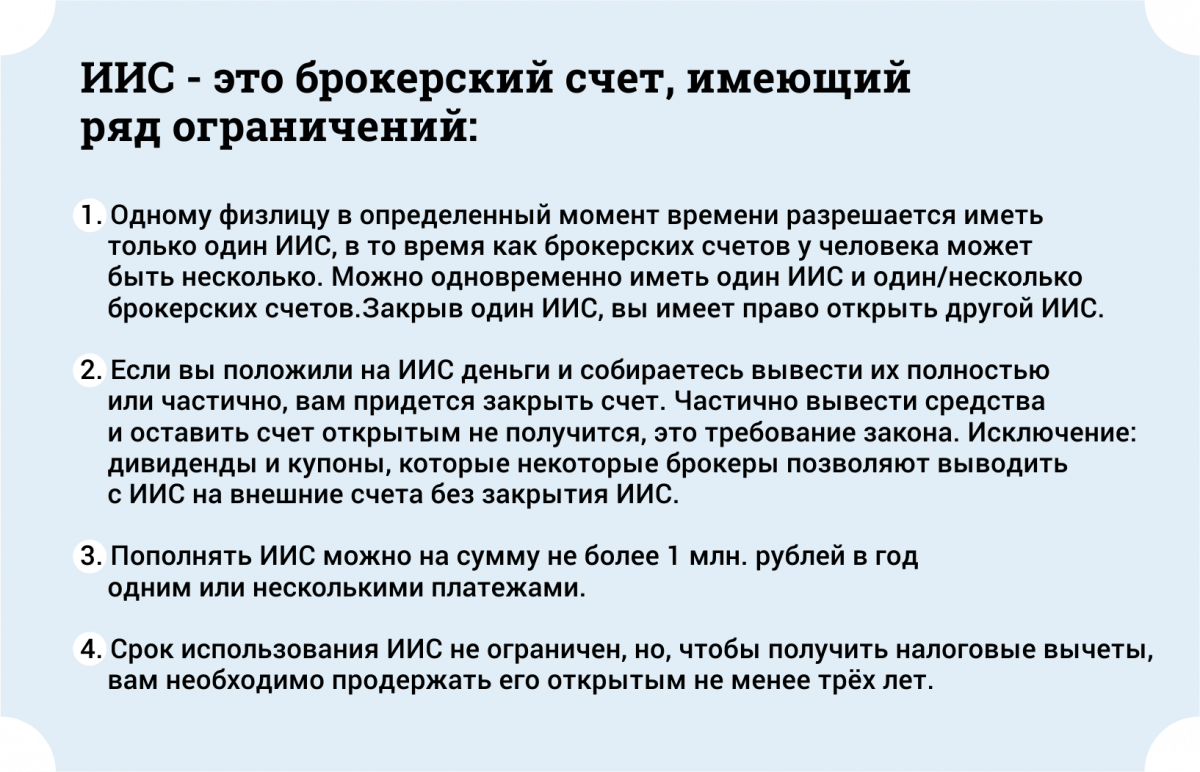

Что такое ИИС?

Во всем остальном ИИС работает как обычный брокерский счёт: с помощью него вы можете покупать акции, облигации, валюту, фонды.

Вы можете самостоятельно управлять ИИС или отдать свой счёт в доверительное управление. Если вы решили управлять ИИС самостоятельно, его можно открыть у брокера («Тинькофф Инвестиции», ВТБ, «Открытие Брокер», Сбербанк, ФИНАМ и др.). Такой ИИС можно держать пустым сколь угодно долго без уплаты комиссии за его существование. ИИС с доверительным управлением открывается в управляющей компании (УК «Альфа-Капитал», УК «Открытие», УК «Сбербанк управление активами» и др.). В этом случае вам придется сразу внести деньги на счёт и выбрать инвестиционную стратегию среди вариантов, предложенных УК. Нужно помнить, что за свою работу УК регулярно берет комиссию вне зависимости от результата: прибыли или убытка на счёте.

Если вы недовольны работой своего брокера или УК, вы можете перенести свой ИИС к другому брокеру или УК. Закон позволяет это делать без закрытия счёта и потери права на налоговый вычет. В этом случае в течение месяца вы можете иметь два ИИС одновременно и переводить свои активы с первого счёта на второй. Однако, если вы не уложитесь в месячный срок, то налоговая будет считать, что у вас два ИИС и вычет не даст.

Вычет при внесении средств на ИИС (вычет типа А)

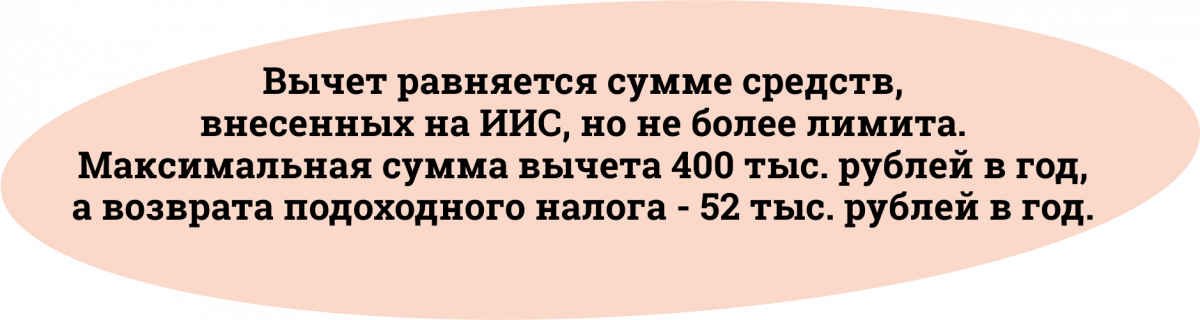

Выдается гражданам (налоговым резидентам), которые открыли ИИС, внесли на него средства и не закрывали в течение трёх лет. Этот вычет выгоден начинающим инвесторам, так как сразу повышает прибыль от небольших инвестиций на 13%.

Механизм вычета предполагает возврат ранее уплаченного подоходного налога, поэтому вычетом могут воспользоваться только те граждане, кто платит НДФЛ по ставке 13%. Вычет не переносится на следующий год.

Например, если вы хотите вернуть 52 тыс. рублей за инвестиции, сделанные в 2020 году, то нужно чтобы за этот год вы заплатили столько же НДФЛ. Т. е. ваш официальный доход в 2020 году должен составить не менее 400 тыс. рублей в год или 33,3 тыс рублей в месяц.

Если вы открыли ИИС недавно, не обязательно ждать три года для получения вычета. Налоговая априори считает вас добросовестным гражданином и готова возвращать подоходный налог еще до выполнения всех условий предоставления вычета.

Например, если вы открыли ИИС в июле 2021 года и сразу же положили туда деньги, то первый вычет можете получить уже в 2022 году. При этом надо держать в уме, что снимать деньги с ИИС без закрытия счёта нельзя. Положив деньги на ИИС сейчас, без негативных последствий вы можете снять их только в июле 2024 года и позже. В противном случае при полном или частичном выводе средств ИИС автоматически закрывается, вы не выдерживаете трёхлетний срок и должны будете вернуть уже полученные налоговые вычеты обратно в бюджет, да еще и заплатив штраф.

Также не обязательно, чтобы деньги лежали на ИИС все 365 дней. Достаточно будет, если они находятся на счету несколько дней в налоговом периоде.

Такие условия позволяют еще больше увеличить прибыль от использования ИИС.

Как получить налоговый вычет, если нет денег на инвестиции.

Гражданин узнал о возможности получения налогового вычета и в декабре 2017 года открыл ИИС. Три года счёт стоял пустой, потому что у гражданина не было свободных денег для инвестирования. Тогда в декабре 2020 года гражданин взял в банке потребительский кредит в 400 тысяч и положил эти деньги на ИИС. В январе 2021 года, когда трёхлетний срок ИИС был выдержан, гражданин закрыл счет, снял с него 400 тысяч и вернул банку. В итоге гражданин заплатил банку незначительные проценты за пользование кредитом, но получил 52 тысячи возврата подоходного налога.

Как увеличить налоговый вычет, если сумма инвестиций ограничена.

Этот способ похож на предыдущий. Наш расчётливый гражданин открыл ИИС в декабре 2017 года. Через три года ему удалось накопить 400 тысяч, которые он в декабре 2020 года положил на свой ИИС. Чтобы увеличить вычет в январе 2021 года гражданин занял еще 400 тысяч в банке, снова положил на ИИС. В феврале закрыл счёт, снял все деньги, вернул 400 тысяч банку, заплатив незначительные проценты. В итоге гражданин получил право на два максимальных возврата за 2020 и за 2021 годы в общей сумме 104 тыс. рублей.

Как за три года получить пять налоговых вычетов.

Гражданин решил увеличить свою прибыль от ИИС, получив пять налоговых вычетов за три года. Для этого он разработал следующую схему: в декабре 2021 года гражданин откроет ИИС и внесет на него 400 тыс. рублей, в 2022 году получит вычет в 52 тыс. рублей. В декабре 2022 года внесет ещё 400 тысяч, в 2023 году получит следующий вычет. В декабре 2023 года внесет ещё 400 тысяч, в 2024 году получит вычет. В декабре 2024 года внесет ещё 400 тысяч, в 2025 году получит вычет. В январе 2025 года внесет ещё 400 тысяч, в феврале закроет ИИС и снимет все деньги (2 млн рублей), а в 2026 году оформит последний пятый вычет. Получится, что за три года и два месяца существования ИИС гражданин сможет оформить пять возвратов подоходного налога общей суммой 260 тысяч рублей.

Несмотря на распространенность подобных схем, относиться к ним стоит критически. Налоговая не поощряет неактивных инвесторов, которые просто кладут деньги на ИИС и не осуществляют никаких операций. Теоретически согласно ст. 54.1 НК РФ налоговики могут отказать гражданину в вычете, если докажут, что основной целью открытия ИИС было не инвестирование, а получение необоснованной налоговой выгоды. Однако на практике массовых отказов неактивным инвесторам сейчас нет.

Вернуть вычет можно за прошедшие три года. Если вы внесли деньги на ИИС больше трёх лет назад, то вычеты будут потеряны.

Например: вы открыли ИИС в 2017 году и внесли на него 200 тыс. рублей, в 2018 году вы внесли ещё 200 тыс. рублей, а в 2021 году решили закрыть счёт и получить налоговые вычеты. Вам предоставят вычет только за 2018 год и вернут 26 тыс. рублей НДФЛ. Возврат за 2017 год получить не удастся из-за окончания трёхлетнего срока заявления вычета.

Получение вычета типа А не освобождает вас от уплаты подоходного налога на прибыль от своих инвестиций при закрытии счёта.

Недавно был введен упрощенный порядок получения инвестиционных вычетов через сайт ФНС без заполнения декларации. Налоговая планирует сама предлагать гражданину написать заявление на вычет в его личном кабинете на сайте. Но пока эта схема до конца не отработана и получить вычет в упрощенном порядке могут только клиенты ВТБ.

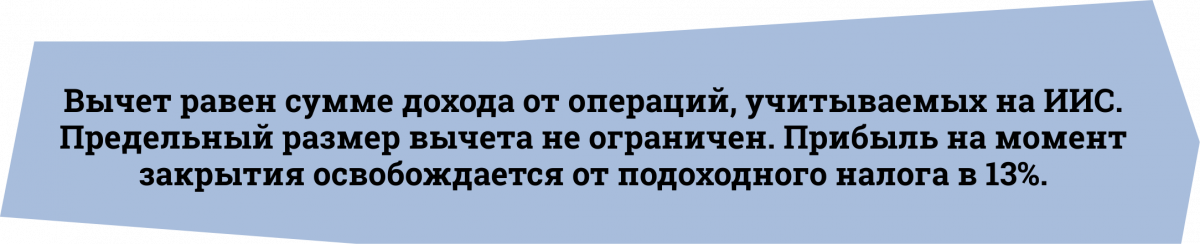

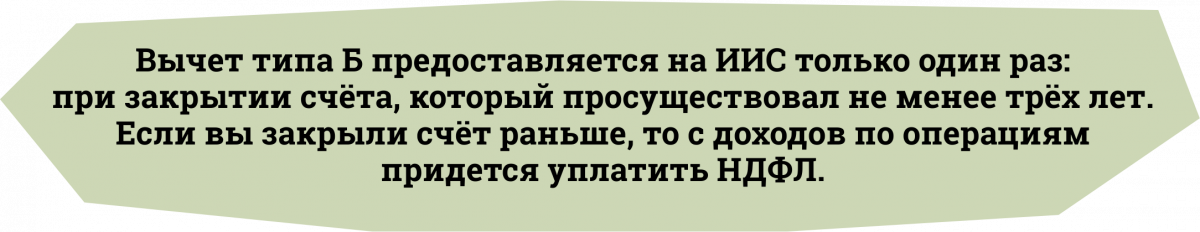

Вычет при получении дохода по операциям на ИИС (вычет типа Б)

Доход от сделок на фондовом рынке облагается подоходным налогом в 13%. НДФЛ на доходы с брокерского счета взимается каждый год, НДФЛ на доходы с ИИС — только один раз при закрытии счёта. Тогда брокер (налоговый агент) подводит окончательный финансовый результат и выплачивает инвестору прибыль, самостоятельно удерживая 13% НДФЛ. Чтобы не платить налоги при закрытии ИИС вы можете воспользоваться налоговым вычетом типа Б.

Однако от налогов освобождаются не все виды доходов по ИИС. Вычет распространяется на доходы от сделок с ценными бумагами (акциями, облигациями) и производными финансовыми инструментами. Вычет не распространяется на прибыль от продажи валюты, на дивиденды по акциям российских или иностранных компаний.

Вычет типа А и вычет типа Б нельзя использовать одновременно, инвестор должен выбрать только один вариант для своего ИИС.

Вычет типа Б подходит опытным инвесторам, которые получают высокую прибыль от своих сделок и хотят освободить ее от налогов. Вычет интересен тем, кто инвестирует на длительные сроки. Также этот вычет может быть выгоден людям, не имеющим официальных доходов, с которых они платят 13% НДФЛ (пенсионерам, безработным, ИП, самозанятым, людям с «серой» зарплатой и пр.). В отличие от вычета типа А, вычет типа Б платится с доходов от инвестиций, а не с других официальных доходов гражданина.

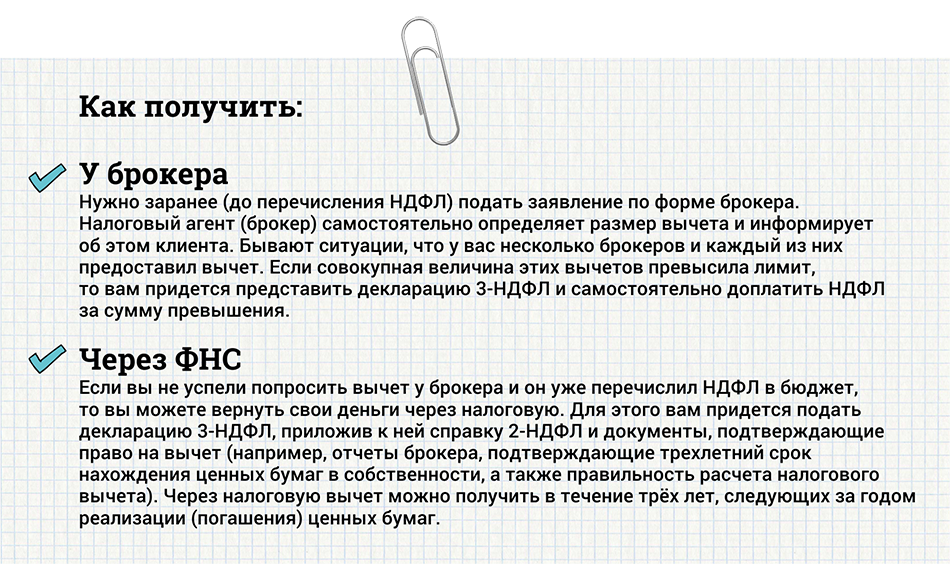

Недавно был введен упрощенный порядок получения инвестиционных вычетов через сайт ФНС без заполнения декларации. Налоговая планирует сама предлагать гражданину написать заявление на вычет в его личном кабинете на сайте. Но пока эта схема до конца не отработана и получить вычет в упрощенном порядке могут только клиенты ВТБ.

Вычет на доход по операциям с ценными бумагами, которыми владели более трёх лет.

Этот вычет похож на вычет по ИИС типа Б и тоже касается доходов от сделок на фондовом рынке. Он предоставляется владельцам брокерских счетов, и позволяет освободить от налогообложения доход по ценным бумагам, которые находились в собственности инвестора более трёх лет.

Частный инвестор может заявить налоговый вычет на такой доход, если соблюдается ряд условий:

- На вычет могут претендовать владельцы ценных бумаг (акций, облигаций), а также инвестиционных паёв открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании.

- На момент реализации (погашения) ценные бумаги обращались на Московской или Санкт-Петербургской бирже.

- Ценные бумаги находились в собственности более трёх лет. Трёхлетний срок владения ценными бумагами исчисляется исходя из метода ФИФО (ценные бумаги, поставленные на учёт первыми, выбывают с учёта тоже первыми).

- Ценные бумаги были приобретены с января 2014 года, а налоговый вычет, соответственно, заявлен с января 2017 года.

- Ценные бумаги не учитывались на ИИС.

Стоит отметить, что этот налоговый вычет касается только прибыли от продажи ценных бумаг. Если бумаги выросли в цене, но не проданы, либо если они проданы с убытком, то прибыли от сделки не возникает, поэтому платить НДФЛ не нужно и вычет вам не дадут.

Вычет по долгосрочному владению ценными бумагами также не дадут на ценные бумаги иностранных эмитентов, допущенных к торгам на иностранных фондовых биржах, но не в России.

Например: в 2015 году вы купили акций на 1 млн рублей, в 2020 году вы продали эти акции за 2 млн рублей и получили миллион прибыли. Акции были в вашем владении 5 лет, соответственно лимит для вычета составляет: 3 млн рублей x 5 лет = 15 млн рублей. Ваш положительный финансовый результат от реализации ценных бумаг (1 млн рублей) намного меньше лимита, НДФЛ вы не платите.

Если размер прибыли превысил лимит в 3 млн рублей за каждый год владения, то сумма превышения облагается НДФЛ.

Например, в январе 2017 года вы купили акций на 13 млн рублей, в марте 2020 года продали их за 27 млн рублей, ваша прибыль составила 14 млн рублей. Акции были в вашем владении три полных года, соответственно лимит для вычета составляет: 3 млн рублей x 3 года = 9 млн рублей. Вычет не полностью покрывает ваш положительный финансовый результат от сделки: 14 млн рублей — 9 млн. рублей = 5 млн рублей. С этой суммы вы должны заплатить подоходный налог: 5 млн рублей x 13% = 650 тыс. рублей.

Если проданные ценные бумаги имели разный срок нахождения в портфеле, то средний срок владения бумагами рассчитывается по формуле, указанной в п. 2 ст. 219.1 НК РФ.

Этот инвестиционный налоговый вычет можно использовать каждый год. Остаток вычета не возмещается из бюджета и не переносится на следующий год.

Через интернет

Банковской картой или другими способами онлайн

Через банк

Распечатать квитанцию и оплатить в любом банке

Скачайте и распечатайте квитанцию, заполнте необходимые поля и оплатите ее в любом банке

Пожертвование осуществляется на условиях публичной оферты

распечатать квитанциюПочему нужно поддерживать «Трамплин»

Все платежи осуществляются через Альфа-банк